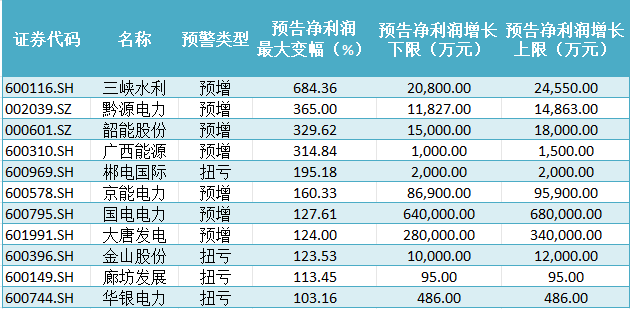

近期,电力板块半年报预告集中披露,业绩表现亮眼。Wind数据统计显示,截至7月10日,行业内共24股发布业绩预告。其中,19股业绩预喜,占比近80%。

就净利润增幅看,板块下共4股预计盈利翻倍,其中水电股三峡水利、黔源电力、韶能股份净利润最大增幅分别达684.36%、365%、329.62%,占据三甲。

拥抱业绩高增股,水电龙头在二级市场连创新高。速增背后,是什么支撑电力股业绩拔群?迎峰度夏结束,这些“周期明星”又能再走多远?

有公司业绩大增系投资收益

统计半年报业绩预增超过100%的上市公司,电力行业共11家。就这11家净利润预盈情况看,国电电力、大唐发电盈利总额最高,预计净利润分别实现64亿元至68亿元、28亿元至34亿元。

分析上述个股业绩向好的原因,公司普遍认为受两方面因素影响,一是发电主业降本增效,二是新能源转型取得成效。

三峡水利表示,报告期内公司来水较好,助力完成自发水电上网电量约12.56亿千瓦时,较上年同期增加48.64%,增利约1.4亿元;外购电均价下降,增利约0.33亿元,合计增厚电力主业约1.6亿元。同时,随着投产运营的储能电站(含独立/共享储能和用户侧储能)和电动重卡充换储用一体化等项目盈利能力逐步释放,综合能源业务实现净利润约0.43亿元。

大唐发电同样表示,上半年公司燃料价格同比下降,火电燃料成本同比降低;叠加报告期内水电来水情况持续改善,绿色低碳转型深化,新能源装机体量不断增大,推动清洁能源发电量同比增加。

值得注意的是,虽然多数公司业绩高企来自主营业务贡献,但也有部分个股净利润大增得益于非经常性损益。

以国电电力为例,公司指出,1~6月归母净利润大增主要是由于转让控股子公司国电建投内蒙古能源有限公司50%股权和联营企业的投资收益增加。扣除非经常性损益后,公司预计盈利18亿元至22亿元,较2023年同期减少8.91亿元至4.91亿元,同比降幅达33.11%至18.25%。

三峡水利同样有部分业绩来自投资收益。公司披露,由于上半年参股企业重庆天泰能源集团有限公司、赤壁长城炭素制品有限公司等经营业绩同比增长,投资收益同比增加约0.46亿元,不过全资子公司重庆长电联合能源有限责任公司持有的奥特佳股票公允价值变动导致同比减利0.2亿元,因此非经常性损益对公司整体业绩影响较小。

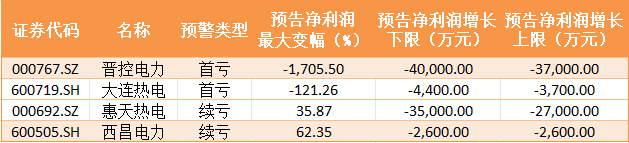

水电、火电股盈利走势分化

根据已披露的半年报预告,水电股上半年业绩表现整体优于火电。净利润增幅显示,火电股中虽不乏京能电力、华银电力等业绩增幅突破100%,但也有晋控电力业绩巨亏,净利润较2023年同期下降1705.5%,预亏3.7亿元至4亿元。

晋控电力公告表示,半年报业绩首亏,原因主要在于电力供需形势宽松,现货市场竞争充分,山西省内电力市场价格整体同比下行导致公司营业收入同比下降,归母净利润较2023年同期减少。扣除非经常性损益后,晋控电力盈利亏幅预计扩大至3059.99%。

“火电公司盈利差异主要取决于区域电价、利用小时数及市场煤敞口等,考虑到火电利用率环比下行、供暖季后电厂煤耗环比增加,以及新能源等其他业务的季节性因素影响,各火电公司盈利情况分化。而受益于汛期来水增加,水电公司电量有望维持增长趋势,推高业绩表现。”国泰君安证券能源运营首席分析师于鸿光分析。

公开资料显示,上半年,长江电力、华能水电、黔源电力分别实现水电发电量1206.18亿千瓦时、466.95亿千瓦时、31.52亿千瓦时,同比增幅分别为16.86%、12.15%、43.10%。来水好转叠加2023年同期低基数,于鸿光预计,三季度水电发电量仍有望维持正增长。

长城证券首席经济学家汪毅表示,水电的核心优势在于收入侧来水多年平均值稳定,电价在整体当前供需结构下有长期温和上涨潜力;同时成本侧仅为折旧和财务费用,没有可变成本,较火电存在巨大优势,且从长期看折旧和财务费用持续下降,因此水电板块业绩长期稳定向好。

东莞证券首席经济学家杨博光同样认为,水电运营期主要成本源自电站资产折旧计提这一非现金性支出,因此在整个运营周期内往往能维持稳健的现金流。“此外,随着包括机器设备、大坝、厂房等在内的资产折旧年限逐步到期,折旧成本相应减少,反而能释放出更大的利润增长潜力。”

以三峡电站为例,杨博光说,自2003年该站首批机组投产发电以来,目前已历经多年运营,其中水轮发电机组按2018年折旧年限计算,自2021年开始陆续到期,到期后折旧成本逐渐剔除,有望为水电站业绩带来进一步增量。

迎峰度夏后电力股能红多久?

二级市场上,素来有“冬炒煤炭夏炒电”的说法,行业惯常操作叠加业绩高增,电力股光环加身。

迎峰度夏以来,电力板块节节走高,指数一度触及4939.36历史高点。7月9日下午,A股电力板块抬升,长江电力、川投能源股价续创历史新高,三峡水利、韶能股份、京能电力纷纷跟涨。

“以前炒火电周期性时常有‘夏炒电’的说法,不过今年电力板块表现良好的主要原因是市场愿意给长期业绩稳定的资产高估值,板块的周期属性反而在削弱了。”汪毅分析,后市如果市场整体风格延续,资金继续涌入确定性强的水电、核电板块,则电力股行情有望持续。

当前,业绩大增股已抢先被嗅觉敏锐的机构布局。据基金一季报,今年三峡水利被鹏扬基金抱团持有,身影出现在鹏扬旗下10只基金的十大重仓股名录,合计持仓1211.37万股,持仓市值达8697.65万元。

“水电作为具备防御属性的高股息资产,其优势一是体现在凭借低成本优势和卓越的管理能力,长期保持盈利;二是普遍拥有分红意愿。”杨博光指出。

根据Wind数据,截至2023年底,A股电力板块总计93家上市公司,其中52家分红过亿,合计拟分红金额达682.76亿元,19家分红比例超50%。

对此,国盛证券表示,后市持续看好水电、核电作为红利资产的潜力显现,在今年来水基本面改善带动盈利能力改善的背景下,建议投资者把握板块长期投资价值。

杨波光则提醒,水电板块的高股息属性吸引市场关注,但当前工业库存处于低位,伴随各项政策加码,需求回暖后其他工业部门将获得更多增长弹性。此外,高股息资产目前价格抬升,股息回报率下降,板块的类债券属性意味着行业后续走势或围绕股债比价间进行波动,投资者还是需谨慎行动。